فهرست مطالب

آلمان یکی از مدرنترین و پیشرفتهترین کشورهای اروپا در قرن 21 است و با داشتن بهترین امکانات اجتماعی و رفاهی یکی از محبوبترین کشورها برای مهاجرت به شمار میاید. شاید برای شما هم جالب باشد که آلمان چگونه به این سطح از توسعه و پیشرفت رسیده است؟ یکی از دلایل مهم این پیشرفت این است که یکسوم درآمد دولت از گرفتن مالیات به دست میآید و همه در این رشد اقتصادی مشارکت فعال دارند. در آلمان هر فرد شاغلی ملزم به پرداخت مالیات است و در این مورد نظم و بروکراسی خاصی برقرار است. اگر شما هم بهتازگی به این کشور مهاجرت کردهاید حتماً باید با قوانین مالیات در آلمان آشنا شوید؛ بنابراین با ما در این مقاله همراه باشید.

آشنایی با مالیات بر درآمد در آلمان

همه افراد شاغل در آلمان مشمول مالیات حقوق و دستمزد هستند، بنابراین نیازی به ارائه اظهارنامه مالیات بر درآمد (Einkommensteuererklärung) ندارند، اما بسیاری از مردم هنوز به امید دریافت بازپرداخت این کار را انجام میدهند.

ارائه اظهارنامه مالیاتی فقط در موارد زیر الزامی است:

- اگر در آلمان شغل آزاد دارید؛

- اگر بیش از یک منبع درآمد دارید؛

- اگر درآمدی از خارج از آلمان دریافت میکنید؛

- اگر طلاق گرفتهاید و شما یا شریک سابق خود در همان سال ازدواج مجدد کردهاید؛

- اگر از مزایای رفاهی آلمان مانند مزایای فرزند، مزایای بیماری، حقوق زایمان یا مزایای بیکاری برخوردار شدهاید؛

- اگر میخواهید برای کسر مالیات اقدام کنید.

در هریک از موارد فوق اداره مالیات نامهای به شما ارسال میکند و از شما میخواهد اظهارنامه مالیاتی ارائه دهید. اداره مالیات مرکزی فدرال به شما کمک میکند تا اداره مالیات محلی خود را پیدا کنید. همچنین تعداد زیادی از بسترهای آنلاین دوستدار مهاجران و انگلیسیزبان وجود دارد که به شما در نوشتن اظهارنامه مالیاتی آلمان کمک میکند.

نحوه محاسبه مالیات بر درآمد در آلمان

چه افرادی در آلمان باید مالیات بر درآمد بپردازند؟

اگر مقیم آلمان و شاغل هستید، صرفنظر از این که مهاجرت کردهاید یا خیر، باید مالیات بر درآمد برای دریافت حقوق خود در آلمان و حتی خارج از آلمان بپردازید.

قوانین تنها در صورتی متفاوت هستند که مقیم آلمان نباشید. در این حالت، شما هنوز باید مالیات بر درآمد را بپردازید، اما فقط شامل درآمدی است که در آلمان به دست میآورید.

چه افرادی از مالیات بر درآمد در آلمان معاف هستند؟

هیچکس در آلمان از پرداخت مالیات معاف نیست وقتی درآمد وی بیش از کمکهزینه شخصی، بدون مالیات باشد. بااینحال، برخی از افراد میتوانند کمکهای اضافی و تخفیف مالیاتی دریافت کنند.

بهعنوانمثال، برخی از افراد معلول میتوانند از مواردی مانند کاهش مالیات خودرو، کمکهزینه مراقبت دولتی و حمایت ویژه در برابر اخراج برخوردار شوند. همه اینها به کاهش صورتحساب مالیات آنها کمک میکند.

اما افراد شاغل مجبور نیستند اظهارنامه مالیاتی ارائه دهند مگر اینکه از منابع دیگری بهغیراز شغل اصلی خود درآمد دریافت کنند چون مالیات حقوق و دستمزد از حقوق آنها به طور خودکار کسر میشود. در مورد مشارکتهای اجتماعی انواع مختلف بیمه اجباری نیز همین امر صادق است؛ اما افراد خویشفرما در آلمان باید هرسال اظهارنامه مالیاتی ارائه دهند.

مالیات بر درآمد و حقوق در آلمان

هرگونه درآمد از دستههای زیر، مشمول پرداخت مالیات میشود:

- درآمد افراد شاغل و همچنین غرامت ناشی از اشتغال قبلی؛

- سود سرمایهگذاری؛

- درآمد مشاغل آزاد؛

- درآمد تجاری؛

- سود حاصل از اموال غیرمنقول و برخی اموال منقول ملموس؛

- سود حاصل از معاملات خصوصی، نفقه یا مستمری.

برخی از انواع درآمد معاف از مالیات هستند، اما برای تعیین نرخ مالیات استفاده میشوند، مانند مزایای بیکاری، پرداخت مرخصی زایمان و درآمدهای خاصی که به دلیل معاهده مالیات مضاعف در کشوری دیگر، از آنها مالیات گرفته شده است.

مالیات بر مزایای اشتغال

بهعنوان یک قاعده کلی، همه نوع مزایا و پاداشی که بهعنوان کارمند دریافت میکنید، درآمد مشمول مالیات محسوب میشود.

مواردی مانند:

- پرداخت شهریه مدارس؛

- کمکهزینه زندگی؛

- حق بیمه مهاجران؛

- کمکهزینه مسکن یا مسکن ارائه شده توسط کارفرما؛

- مزایای غیرنقدی؛

- مالیات بر پسانداز و سرمایهگذاری.

مالیات بر درآمد اجاره

درآمد ناشی از اجاره ملک مشمول مالیات بر درآمد آلمان است مگر اینکه طبق معاهده مالیات مضاعف معاف باشد. صاحبخانهها باید اظهارنامه مالیاتی با جزئیات میزان اجارهای که در طول سال دریافت کردهاند ارائه دهند.

علاوه بر مالیات بر درآمد اجاره، ممکن است لازم باشد مبلغ 5.5٪ برای درآمد اجاره پرداخت شود. البته میتوان هزینههایی مانند وام مسکن، نگهداری، بهبود و تعمیرات را از درآمد اجارهای که دریافت میشود، کسر کرد.

شما میتوانید اظهارنامه مالیاتی آلمان خود را بهصورت کاغذی یا آنلاین با استفاده از نرمافزار اداره مالیات مرکزی فدرال تکمیل کنید.

همه افرادی که اظهارنامه مالیاتی ارائه میدهند باید یک فرم مالیاتی عمومی (Mantelbogen) را پر کنند. بسته به شرایط شخصی شما، تعدادی فرم اضافی وجود دارد که باید آنها را هم پر کنید.

برای ارسال پرونده آنلاین، میتوانید برای ارسال آثار به Mein ELSTER مراجعه کنید.

در صورت نیاز به کمک اضافی، برخی از فرمهای توضیحی آنلاین (به زبان آلمانی) نیز برای تشکیل پرونده آنلاین وجود دارد.

کلاسهای مالیاتی

برای تسلیم اظهارنامه مالیاتی خود، ابتدا باید کلاس مالیاتی خود (Steuerklasse) را مشخص کنید. این طبقهبندی باید توسط اداره مالیات هنگامی که برای اولینبار برای مالیات ثبتنام کردهاید به شما واگذار شده باشد، اما تا حد زیادی به وضعیت تأهل شما بستگی دارد.

- کلاس مالیاتی 1: مجرد، بیوه، مطلقه؛

- کلاس مالیاتی 2: والدین مجرد؛

- کلاس مالیاتی 3: فرد متأهل با درآمد بالاتر نسبت به همسرش در کلاس 5؛

- کلاس مالیاتی 4: افراد متأهل با درآمد برابر؛

- کلاس مالیاتی 5: فرد متأهل با درآمد کمتری نسبت به شریکش در کلاس 3؛

- کلاس مالیاتی 6: افراد دارای شغل دوم یا چند شغله.

زوجهای متأهل در کلاس 3 یا کلاس 5 که حقوق نابرابر دارند میتوانند در قبض کلی مالیات خود صرفهجویی کنند.

مهلت مالیات بر درآمد در آلمان

اظهارنامههای مالیات بر درآمد آلمان پس از پایان سال مالیاتی که همان سال تقویمی است، اعلام میشود. مهلت عادی 31 جولای است؛ بنابراین شما باید اظهارنامه 2021 خود را تا 31 جولای 2022 ارسال کنید.

اگر اظهارنامه مالیاتی شما توسط یک متخصص مالیاتی تهیه شده باشد، باید 31 دسامبر تسویه شود.

دو تا شش ماه پس از ارسال اظهارنامه، از اداره مالیات، ارزیابی مالیاتی دریافت خواهید کرد؛ این سندی است که در آن توضیح میدهد آیا باید انتظار بازپرداخت داشته باشید یا خیر. در صورت بازپرداخت، مبلغ مستقیماً به بانک شما پرداخت میشود.

اما اگر بدهی مالیات داشته باشید، چهار هفته به شما مهلت داده میشود تا آن را بپردازید.

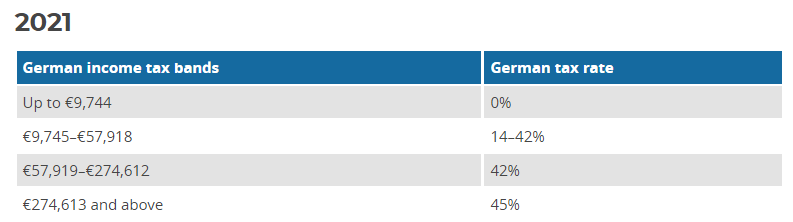

نرخ مالیات بر درآمد در آلمان

نرخ مالیات بر درآمد در آلمان متفاوت است. نرخها از 14 درصد شروع میشود و بهتدریج به 42 درصد میرسد. نرخ بالای 45 نیز برای کسانی است که درآمد بسیار بالایی دارند.

دولت آلمان هرساله گروههای مالیات بر درآمد را بررسی میکند. گروههای ساله 2021 به شرح زیر است:

دستههای مالیات بر درآمد آلمان همراه با نرخ مالیات آلمان:

مالیات همبستگی

از لحاظ تاریخی، مالیات دهندگان آلمانی همیشه ملزم به پرداخت مالیات همبستگی (Solidaritätzuschlag) بودهاند، اما با قوانین جدیدی که در ژانویه 2021 وضع شد، در حال حاضر اکثریت قریب بهاتفاق افراد معاف هستند.

مالیات همبستگی 5.5 درصد از صورتحساب مالیات بر درآمد شما محاسبه میشود، اما از ژانویه 2021 ، تنها درصورتیکه 61،700 یورو یا بیشتر در سال درآمد داشته باشید، باید آن را پرداخت کنید.

مالیات کلیسا

اگر شما عضو یک کلیسای ثبت شده در آلمان هستید، بسته به اینکه در کدام ایالت فدرال زندگی میکنید، باید بین 8-9٪ از درآمد خود را، بهعنوان مالیات کلیسا (Kirchensteuer) بپردازید.

تخفیف و کسر مالیات شخصی در آلمان

استفاده حداکثری از تخفیفهای مالیاتی و کسرهای مالی، شانس بازپرداخت مالیات را افزایش میدهد.

از سال 2021 ، تا مبلغ 9،744 یورویی (یا 19،488 یورو برای زوجین متأهل که اظهارنامه مالیاتی ترکیبی ارائه کردهاند) که به دست میآورید شامل مالیات نمیشود اما هر مبلغی بیشتر از آن، مشمول مالیات بر درآمد میشود.

کمکهای خیریه به مؤسسات خیریه آلمانی تا 20 درصد از درآمد ناخالص قابل کسر است.

در صورت پرداخت نفقه به شریک سابق، مبلغ 13،805 یورو نیز کسر میشود.

اگر شاغل هستید، میتوانید برخی از هزینههای مربوط به درآمد را که مستند هستند و قبلاً توسط کارفرمای شما بازپرداخت نشدهاند، کسر کنید. این مبلغ معمولاً 1000 یورو در سال است و میتواند شامل موارد زیر باشد:

- شغل شما باعث شده خانه خود را جا به جا کنید؛

- مسافرت یا رفت و آمد داشته باشید؛

- هزینههای آموزشی بیشتر پرداخت کنید؛

- تجهیزات حرفهای تهیه کنید؛

از سال 2021 ، همچنین میتوانید 5 یورو در روز برای هر روزی که مجبور به کار در خانه هستید، حداکثر تا 600 یورو در سال مطالبه کنید.

شما همچنین برای کسر مالیات میتوانید از بیمه بهرهمند شوید، از جمله:

- بیمه درمانی آلمان: 100٪ برای بیمه درمانی قانونی و بیمه درمانی خصوصی برای مراقبتهای اولیه درمانی کسر میشود.

- بیمه مراقبت بلندمدت: 100٪ قابل کسر؛

- بیمه بیکاری: تا 2800 یورو در سال قابل کسر؛

- کمکهای طرح بازنشستگی آلمان: تا 25،046 یورو قابل کسر.

مقررات مالیات بر درآمد مشاغل آزاد در آلمان

در آلمان، افراد خویشفرما مشمول 9،744 یورو کمکهزینه مانند سایرین هستند، اما همچنین 2800 یورو کمکهزینه بیمه درمانی دریافت میکنند.

راه دیگری که افراد خویشفرما و مشاغل آزاد میتوانند قبض مالیات خود را کاهش دهند این است که خروجیهای مربوط به کار را در قبال صورتحساب مالیاتی کلی خود جا به جا کنند. بسته به شغل شما، این میتواند شامل مواردی مانند سفرهای مرتبط با کار، لوازمالتحریر و خدمات یک حسابدار باشد. برخی از افراد، مانند روزنامهنگاران، میتوانند هزینهها را بهصورت یکجا و بدون نیاز به دریافت جداگانه تا 30 درصد از درآمد خود، یا 2455 یورو (هر مقدار کمتر است) در اظهارنامه خود بنویسند.

مالیات بر درآمد در آلمان برای مهاجران

در مورد مالیات بر درآمد در آلمان هیچ کسر قابلتوجهی برای مهاجران وجود ندارد. اصلیترین موضوعی که مهاجران باید در نظر بگیرند این است که آیا در معرض پرداخت دو بار مالیات یعنی هم در کشور آلمان و هم در کشور خود هستند یا خیر. البته قابلذکر است که آلمان دارای 96 موافقتنامه مالیاتی دوجانبه با کشورهایی از جمله ایرلند، نیوزلند، استرالیا، ایالات متحده و انگلستان است.

بازپرداخت مالیات در آلمان

بر اساس دادههای اداره آمار فدرال آلمان به طور متوسط ، از هر 10 نفری که اظهارنامه مالیاتی در آلمان ارائه میدهند، نه نفر بازپرداخت میشوند.

ازآنجاکه مالیات دهندگان باید مالیات بر درآمد خود را در طول سال بپردازند، ممکن است بهمحض ارائه اظهارنامه مالیاتی، قبلاً بیش از حد پرداخت کرده باشند.

اگر داوطلبانه اظهارنامه مالیاتی ارسال میکنید، میتوانید تا چهار سال مالیاتی قبلی درخواست بازپرداخت کنید.

بهطورکلی دو تا شش ماه طول میکشد تا بفهمید آیا در بازپرداخت موفق بودهاید یا خیر.

جریمه مالیاتی در آلمان

هرکس که بهموقع اظهارنامه مالیات بر درآمد آلمان را تسلیم نکند، مشمول هزینه دیرکرد پرونده میشود

برای هر ماه دیرکرد، 0.25٪ از کل مالیات تعیین شده جریمه میشوید؛ مثلاً اگر مجموع مالیات شما 10000 یورو باشد، 25 یورو در ماه هزینههای دیرکرد از شما دریافت میشود.

سخن پایانی

در این مقاله با سیستم مالیاتی آلمان آشنا شدیم. مالیات بر درآمد در آلمان میتواند برای مهاجران مشکلساز باشد؛ بنابراین شما باید با تمام قوانین مالیاتی کشور آلمان به طور کامل آشنا باشید تا از جریمههای ناخوشایند و همچنین از هرگونه مالیات مضاعف جلوگیری کنید.

وبسایتهایی مانند فدراسیون بینالمللی حسابداران میتوانند به شما در یافتن سازمانهای عضو کمک کنند. همچنین میتوانید از سازمانهای متخصص در ارائه پشتیبانی و مشاوره مالی خارجی، مانند Wundertax ، مشاوره تخصصی در مورد مسائل مالیاتی دریافت کنید.

[…] امروزه با گسترش به شرق و غرب اروپا، در مهمترین بانکها و صنایع جهان دست دارند و هنوز هیچکس نمیداند مجموع […]